住宅ローンの滞納は何回まで許される?払えない状態が続いた場合のリスクとは

返済中の住宅ローンを返せない場合でも、一度延滞しただけで、すぐに法的な手続きが開始されるわけではありません。では、住宅ローンの滞納は何回までなら許されるのでしょうか。

この記事では、住宅ローン滞納により法的な手続きが開始されるタイミングや、滞納を続けた場合のリスクなどについて解説します。

目次

1.住宅ローンを払えなくなる理由・原因は?

無理なく支払える予定で返済計画を立てているはずの住宅ローンを払えなくなってしまうのはなぜなのでしょうか。住宅ローンを払えなくなる典型的な原因について説明します。

(1)収入が減少した

住宅ローンの支払いが困難になる典型的な原因の一つは、住宅ローンの契約時より収入が減少することです。

ローンを契約したタイミングでは、その時点の収入で返せる額だけ借り入れを行います。しかし、景気や雇用情勢の悪化、転職など、さまざまな理由で収入が減少することは少なくありません。

近年では、新型コロナウィルスの影響で、待遇の悪化や雇い止めなどが発生し、収入が減少した方も多いようです。

(2)支出が増加した

収入が減っていない場合でも、支出が増加して家計が圧迫され、住宅ローンの滞納に至るケースもあります。

代表的な事例としては、以下のようなものが挙げられます。

- 子供が私立への進学を希望したため、追加の教育資金が必要になった

- 家族に病気が見つかり、医療費の負担が増えた

- 離婚により養育費の支払いが必要になった

特に、医療費の支払いは優先度が高く、突然必要になるケースも多いため、住宅ローンの返済に充てるお金がなくなり滞納につながることが多いです。

(3)老後・定年退職後も住宅ローンの支払いがある

住宅ローンの支払いが定年退職後にまで及んでいると、収入が減少して住宅ローンの支払いが苦しくなることがあります。

年金で暮らす場合も、定年退職後に再雇用してもらう場合も、収入が減少することが多いです。そのため、現役時代の収入を基準に返済を計画していると、家計に占める住宅ローンの割合が大きくなり、払えなくなるケースが少なくありません。

住宅ローンの契約当初は定年退職までに完済するよう予定していても、途中で返済期間を延長した場合などは、老後に思わぬ負担が発生します。

2.住宅ローンの滞納は何回までOKなのか

結論からいうと、住宅ローンの分割返済は期限を守ることが前提となっているため、「○回までなら遅れても大丈夫」ということはありません。

実際、1回目の滞納後、書面による督促を行っても期日に間に合わなかった場合、即一括返済を求める旨を契約で定めている金融機関は多いです。

(1)1~2回で一括返済を求められることはない

契約上は、初回の書面での督促の後にさらに遅延した時点で一括返済を求められると定められていても、実際は、滞納1回から2回までは書面や口頭で督促が行われるのが一般的です。

この時点では、金融機関もそれほど強硬に取り立ては行わないため、返済が難しい状況に陥っている場合はこの時点で金融機関に相談することをおすすめします。

(2)優遇金利の適用が解除されることはある

滞納しても1回から2回までなら金融機関に相談すれば特に問題がないのかというと、そうとは限りません。優遇金利の適用を受けている場合、適用が解除されて金利が上昇する可能性があります。

住宅ローンは、インターネット申し込みを利用した場合などに、金利の優遇を受けられることがあります。その場合、特典により本来の金利よりも安い金利が適用されている状態ですが、延滞発生後は本来の金利に戻るため、金利差の分、毎月の返済額が増加します。

3.住宅ローンの滞納が長期化した場合のリスク

住宅ローンの滞納は、1回か2回程度であれば、一括返済を求められることはほとんどありませんが、滞納が長期化すると実生活にさまざまな悪影響が起こります。住宅ローンを滞納するとどうなるのか、詳しく説明します。

(1)ブラックリスト入りする

延滞が長期化すると、個人の信用情報機関に事故情報として登録され、「ブラックリスト入り」と呼ばれる状態になります。信用情報機関の情報は、金融機関やカード会社が審査を行うときに確認する情報源なので、事故(滞納)情報が登録されると、新たなローンの契約やクレジットカード作成時の審査に通らなくなります。事故情報は5年程度という長期間に渡り抹消されないため、新たなローンの契約等が必要な際に支障が生じることになります。

(2)連帯保証人に連絡される

住宅ローンの契約に際して連帯保証人を立てている場合、連帯保証人にも請求が届きます。同居している配偶者など、現在の状況をよく理解している人が連帯保証人になっている場合は、特に心配する必要はありませんが、そうではないケースも多いです。

離婚した元配偶者や、離れて暮らしている親や子などの家族に連帯保証人を頼んでいる場合、滞納した事実を知られたくないという方も多いのではないでしょうか。このような場合は注意が必要です。

(3)競売にかかると家の情報が公開される

住宅ローンの滞納が長期化し、債務者の自発的な支払いによる債権の回収が難しいと債権者が判断した場合、債権者は担保としている家を競売にかけて現金化を図ります。競売の手続きの過程で、家の情報が外部に公開されます。

競売では、広く購入希望者を募集するため、専用のWEBサイトに競売物件の詳細を掲載するのです。サイトには、所在地や家の状況・地積・権利関係など、所有者の氏名以外のさまざまな情報が公開されます。親戚やご近所の人など、自宅を知っている人に見られると経済状況を推測されてしまうかもしれません。

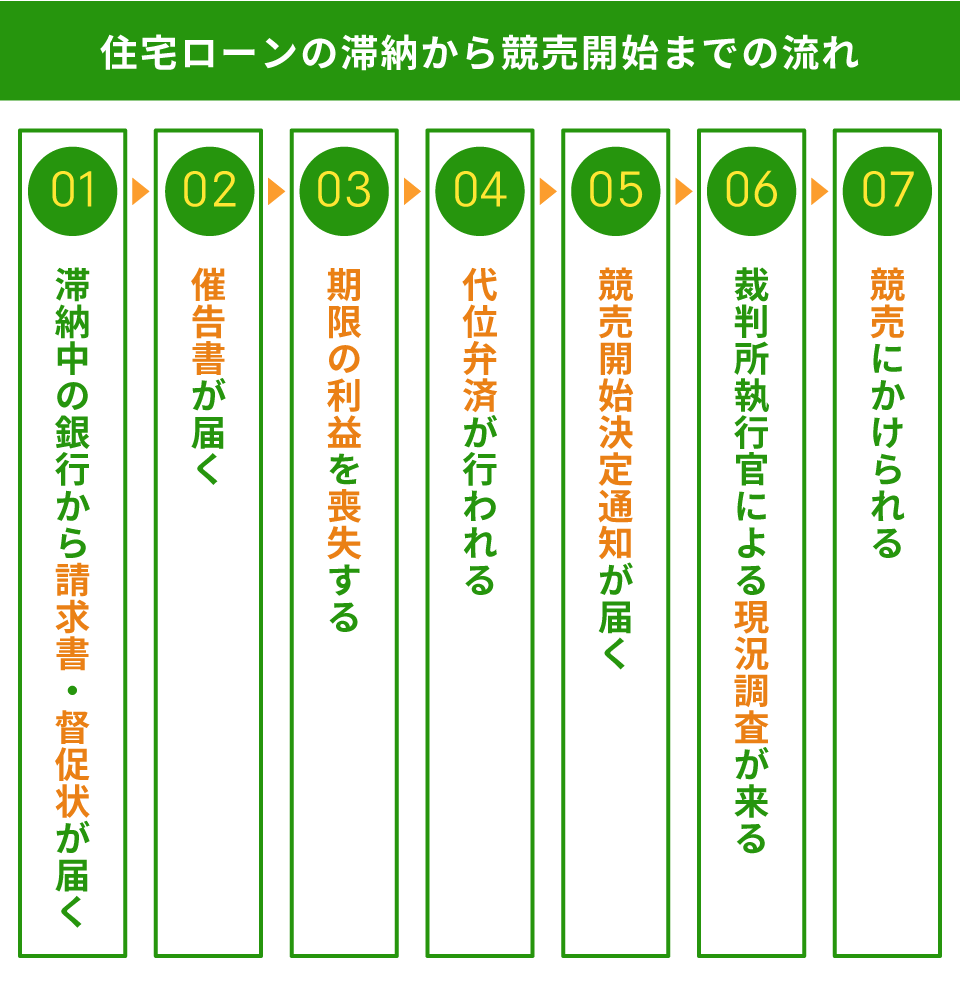

4.住宅ローンの滞納から競売開始までの流れ

住宅ローンの滞納開始から競売までの流れについて、順番に説明します。

(1)滞納中の銀行から請求書・督促状が届く

滞納1か月から2か月ほどの初期の間は、督促状や電話による支払い請求が行われます。この時点であれば、遅延損害金を含む滞納分を期日までに返済することにより、今まで通り分割払いで返済を続けられる可能性が高いです。

また、返済計画の延長(リスケジュール)を希望する場合は、この時点までに金融機関に相談しなければなりません。

参考記事:住宅ローンのリスケジュールとは?メリット・デメリットと注意点を解説

(2)催告書が届く

3か月から6か月ほど滞納を続けると、内容証明郵便で「催告書」または「期限の利益喪失予告書」が届きます。

これらの通知には「期限までに返済しなければ期限の利益(後述)を失うこと」「その後は法的手続きにより債権の回収を行うこと」が記されています。

この段階で入金を行えば、引き続き分割払いでの返済が可能です。事情があって支払えない場合は、放置せずにできる限り早めに金融機関に相談しましょう。

(3)期限の利益を喪失する

催告書の到着後も延滞を続けていると、最終的には期限の利益を喪失します。

期限の利益とは、分割払いできる利益のことをいいます。期限の利益は、支払い期限を順守することにより守られる利益なので、延滞を続けると、期限の利益を失うことになります。期限の利益を失うということは、分割払いが認められなくなることを意味するので、その後は一括返済を求められます。家の売却代金や預貯金などで一括返済ができない場合は、次の代位弁済に移ります。

(4)代位弁済が行われる

代位弁済とは、ローン契約時に締結した保証契約に従い、保証会社が金融機関に対してローン残高を一括返済することをいいます。所有者には「代位弁済通知」という書面の送付により通知されます。

保証会社が残高を払ったからといって、ローンの返済義務がなくなるわけではありません。保証会社は、債務者のローンをいわば肩代わりしたことになるため、その分を一括返済するよう求めます。所有者にとっては、債権者が金融機関から保証会社になっただけの違いです。なお、保証会社がさらに債権回収会社(サービサー)に債権を譲渡することもあります。

参考記事:住宅ローン滞納で代位弁済通知が!放置すると競売で家を失う?

(5)競売開始決定通知が届く

代位弁済通知が届いてから2か月~3か月ほど経過すると、裁判所から「競売開始決定通知書」が届きます。これは債権者が、住宅に設定した抵当権に基づき、裁判所に競売を申し立てたことを知らせるための通達です。

これ以降、自宅には差押登記が設定されるため、売却や譲渡などの処分を自由にできなくなります。

また、競売開始決定通知の到着を皮切りに着々と競売の準備が進行することになります。

参考記事:競売開始決定通知書とは?無視した場合のリスクと対処法を解説

(6)裁判所執行官による現況調査が来る

競売開始決定通知が届いてから1か月~2か月程経つと、裁判所の職員が現況調査のために自宅を訪問します。

現況調査とは、競売にかけられた物件の情報を収集して価値を評価するための査定のようなものです。現況調査の結果をもとに、入札額の参考値となる「売却基準価格」が決定されます。また、入札の参加者を募るために公開される写真の撮影や情報収集も行われます。

現況調査で得られた写真や情報は、BIT(不動産競売物件情報サイト)に掲載され、インターネット環境があれば誰でも閲覧できる状況になります。

(7)競売にかけられる

保証会社または債権回収会社から一括返済を求められても、住宅ローンの滞納を続けてきた方の多くは一括返済できるほどの経済的な余裕がありません。一括返済ができない場合、債権者は競売によって担保を現金化し、債権の回収を図ります。

不動産の競売では「期間入札」という方法が採用されています。購入希望者が期間内に一度だけ入札を行い、最も高い価格を付けた人が購入するというシステムです。

ただし、競売の売却価格は一般市場の相場の5割から7割といわれるほど安価です。競売で家を安く売却すると、その分、売却後の残債も多くなります。競売は、所有者にとって負担の大きい売却方法なので、可能な限り回避したいところです。

参考記事:住宅ローンの滞納で自宅が競売に!差し押さえを回避する方法は?

(8)競売終了後に家を明け渡す

競売により新しい所有者が決まった後は、家に住み続けることはできないため、引っ越しをしなければなりません。賃貸住宅に引っ越しをする方が多いですが、希望に合う物件を見つけることが難しいケースもあるようです。

また、競売ではほとんどの場合、住宅ローンの残債が売却価格を上回るため、競売後も残債の支払いが必要となります。残債の支払いによる負担が、競売後の生活再建の妨げになることも多いです。

競売後の生活について詳しく知りたい方はこちらの記事を参考にしてください。

参考記事:競売後の生活はどうなる?売却後の流れ、競売を回避する方法も解説

5.住宅ローンを払えない場合の対処法

住宅ローンを滞納したまま放置すると、いずれ家は競売にかけられてしまいます。「住宅ローンを払えない状況だけれど、競売だけは避けたい」という場合、どのように対処すればよいのでしょうか。

(1)家計の見直しを行う

まずは、現在の家計に無駄な支出がないかを見直してみましょう。家庭によっては、これだけで毎月数万円の節約ができることもあります。

見直せるポイントは人によってさまざまですが、保険や車、スマホ代などは節約効果が出やすい支出です。

| 保険 | 解約返戻金がある保険は保険料が高額になりやすい。 解約すると元本割れするケースでも、掛け捨てタイプとの保険料の差を考えると解約した方が良い場合もある。 家族で加入している保険の重複もチェック。 |

|---|---|

| 車 | 都市部に居住している場合、無理に所有しなくても良いこともある。 リースやカーシェアリングと比較してみる |

| スマホ代 | いわゆる三大キャリアと家族全員が契約しているケースでは、格安SIM(MVNO)に乗り換えることで大幅な節約が可能。 |

家計を見直す上で大切なのは、生活の質をなるべく落とさずに節約することです。例えば、保険を見直す場合、保障自体は必要なので、保障をなくすのではなく、保険料の安い商品に乗り換えるとよいでしょう。

無駄な部分がないかを徹底的にチェックして、家計をスマート化してみましょう。

(2)金融機関にリスケジュールを相談する

滞納初期の状態であれば、家計の見直しと同時に金融機関に相談しましょう。昨今、新型コロナウィルスの影響で経済情勢が悪化していることから、行政から金融機関に対して、ローンのリスケジュール等の相談に対して柔軟に対応するよう通達が出されています。

相談に対してどのように対応してもらえるかは金融機関によって異なります。例えば、住宅支援機構の場合、以下の3つのリスケジュールプランが用意されています。

- 毎月の返済額の減額(返済期間の延長)

- 一定期間の返済額の減額

- ボーナス返済の減額または中止

返済期間が長くなるなど注意が必要な点もありますが、毎月支払う金額が減るため、無理なく返済ができるようになる可能性もあります。滞納が長期化する前に、住宅ローンの借入れをしている金融機関の窓口に相談してみましょう。

(3)病気療養の場合は保険の有無をする

病気療養で収入が減少しているのであれば、加入している保険が利用できないか確認してみましょう。

住宅ローンの多くは、団体信用生命保険がセットになっています。支払い事由に該当する場合、以後の住宅ローンの返済義務はなくなります。基本プランでは死亡または高度障害のみが対象となるケースが多いですが、その他の疾患も対象となる「がん団信」「八大疾病団信」などに加入している可能性もあります。

医療保険やがん保険に加入している場合は、そちらを請求できるケースもあります。また、職場での勤務が原因の怪我や病気であれば、傷病手当金や労災保険の対象かもしれません。

加入中の各保険の内容を確認し、給付を受けられないかチェックしてみましょう。

(4)借り換えを検討する

長期的な負担を軽減させたい場合は、住宅ローンの借り換えを検討してみましょう。金利が0.1%違うだけでも、借り入れ条件によっては総返済額に100万円以上の差が生じることもあります。

ただし、住宅ローンの借り換えには、乗り換え前のローンの一括返済にかかる手数料や登記の費用など、諸費用がかかります。借り換えを検討する際は、費用分を引いても十分な節約効果が期待できるかどうかを事前にしっかりとシミュレーションしてみましょう。

(5)リバースモーゲージを利用する

リバースモーゲージを利用して、住宅ローンを一括返済するという方法もあります。

リバースモーゲージは、主に60歳以上の高齢者層を対象とする不動産担保ローンの一種です。契約者の死後に、担保である自宅を売却して元本を返済し、存命中は利息のみ支払うという契約形態が一般的です。

まとまったお金を借りることができ、存命中は家に住み続けられるというメリットがあります。一方、自宅の担保評価に応じて貸付上限が変動するため、上限を超えると一括返済を求められる可能性があるなどのリスクもあります。

リバースモーゲージを利用したい場合は、リスクについて理解した上で、慎重に検討しましょう。

関連記事:リバースモーゲージの仕組みを解説!注意すべきポイントは?

(6)家の売却を検討する

金融機関に相談しても支払いを続けるのが難しい場合、家の売却を検討することになります。住み慣れた我が家を手放すのは断腸の思いですが、高く売れるうちに売却することで、その後の経済状況の立て直しがスムーズになることもあります。

売却期間に余裕がある場合、複数の不動産会社に査定を依頼し、査定結果や対応等を比較しましょう。「マンション売却が得意」「富裕層へのアプローチがうまい」など不動産会社ごとに特徴があるので、その点もチェックしてみるとよいでしょう。

(7)オーバーローンの場合は任意売却も検討

住宅ローン残高が家の売却価格を上回るオーバーローン状態の場合、不足分を手元の資金から捻出できなければ、一般的には売却することができません。このような場合に、債権者と交渉して許可を得た上で、一般市場で売却することを任意売却といいます。

任意売却には以下のようなメリットがあります。

- 競売よりも高い価格で家を売却できる可能性が高い

- 競売とは違い、引っ越しまでのスケジュール調整が可能

- 競売のように自宅の情報を公開されることがなくプライバシーが守られる

任意売却は、競売を回避するための手段として有効です。ただし、競売の手続きと並行して任意売却を進める場合、基本的には開札日の前日がタイムリミットとなります。任意売却を進めていることを債権者に伝えることで、競売の手続きを一時的にストップしてもらえることもあるので、競売を回避したい場合は債権者に相談するとよいでしょう。

任意売却を成功させるためには専門的な知識とノウハウが必要なので、できる限り早い段階で任意売却の実績を豊富に持つ不動産会社に相談することが大切です。

任意売却の詳細や、相談先の選び方について詳しく知りたい方は、以下の記事を参考にしてください。

参考記事:

任意売却のメリットとデメリット・成功率を上げるポイントも解説

任意売却の相談先の選び方と注意点・成功に導く不動産会社を選ぶポイントとは

5.住宅ローンを払えない状態で今の家に住み続ける方法

住宅ローンの滞納が続き、支払いが困難な状況に陥っているけれど、住み慣れた家を離れることなく今まで通りの生活を続けたいという方もいらっしゃるかと思います。住宅ローンの支払いが困難な状況でも、今の家に住み続けることが可能なケースもあります。具体的な方法を3つ紹介します。

(1)個人再生

個人再生とは、債務の返済が難しい場合に、裁判所の許可を受けて債務を圧縮する債務整理手続きです。

個人再生には、住宅資金特別条項(住宅ローン特約)という制度があります。この制度を利用すると、自宅と住宅ローンを残したまま、住宅ローン以外の債務を大幅に圧縮することが可能です。

ただし、個人再生を利用する場合、裁判所に提出した返済計画に従って確実に返済を続けるための安定した収入が必要です。返済が難しいと判断された場合、個人再生を利用できないこともあります。

個人再生について詳しく知りたい方は、裁判所公式サイト内のこちらのページを参考にしてください。

参考URL:個人再生手続について(裁判所公式サイト)

(2)リースバック

リースバックは、家の売却後に新しい買主と賃貸借契約を結び、もとの家に住み続けるという方法です。リースバックでは自宅を売却することになりますが、将来、家を買い戻せる場合もあります。

ただし、リースバックの賃料は売却価格に比例して高くなるほか、契約形態によっては短期間しか住めないことがあるなど、注意点もあります。検討する際は、リースバックに詳しい不動産会社に相談し、慎重に判断しましょう。

リースバックの相談先の選び方や注意点などについて詳しく知りたい方は、こちらの記事を参考にしてください。

(3)親族間売買

親族間売買は、名前の通り親族に不動産を売却することです。親子間で売買するケースが多く、親子が「家族との思い出が詰まっている家を残したい」という共通の思いを持っている場合などに適した方法です。

親族間売買は、売主と買主が親子関係または親戚関係にあることから、税務署や金融機関から「相続税逃れを目的とした売買ではないか」と疑われて厳しくチェックされる傾向にあります。そのため、親族間売買をスムーズに行うには、親族間売買の実績を豊富に持つ不動産会社のサポートが不可欠です。

親族間売買の相談先の選び方や注意点などについて詳しく知りたい方は、こちらの記事を参考にしてください。

関連記事:親族間売買の相談先の選び方・選定基準と注意点を解説

6.まとめ

住宅ローンの滞納は、1か月から2か月程度なら、大きな問題にはなりません。しかし、毎月の返済に間に合わない状態は黄色信号といえます。滞納が長期化すると、信用情報機関に事故情報が登録され、最終的には競売にかけられてしまいます。「まだ大丈夫だろう」などと思われる方もいらっしゃるかもしれませんが、早めに対策を取ることにより、負担の少ない方法で解決できる可能性が高くなるので、できる限り早い段階で専門家に相談することをおすすめします。

当社は、住宅ローン滞納問題を専門的に扱う不動産会社です。ご相談者様のご希望や状況を丁寧にお伺いした上で、最適な解決方法をご提案します。「競売だけは回避したい」「住宅ローンを払えないけれど、今の家に住み続けたい」など、さまざまなご相談に対応しておりますので、お気軽にご相談ください。

こちらでは、当社での相談から解決までの流れを紹介していますので、参考にしていただければと思います。

参考URL:相談から解決までの流れ

クラッチ不動産株式会社代表取締役。一般社団法人住宅ローン滞納問題相談室代表理事。立命館大学法科大学院修了。司法試験を断念し、不動産業界に就職。住友不動産販売株式会社・株式会社中央プランナーを経て独立、現在に致る。幻冬舎より「あなたを住宅ローン危機から救う方法」を出版。全国住宅ローン救済・任意売却支援協会の理事も務める。住宅ローンに困った方へのアドバイスをライフワークとする。

監修者: 井上 悠一